今日实时汇率

1 美元(USD)=

7.2542 人民币(CNY)

反向汇率:1 CNY = 0.1379 USD

更新时间:2025-02-24 08:02:31

(来源:高瑞东宏观笔记)

事件:

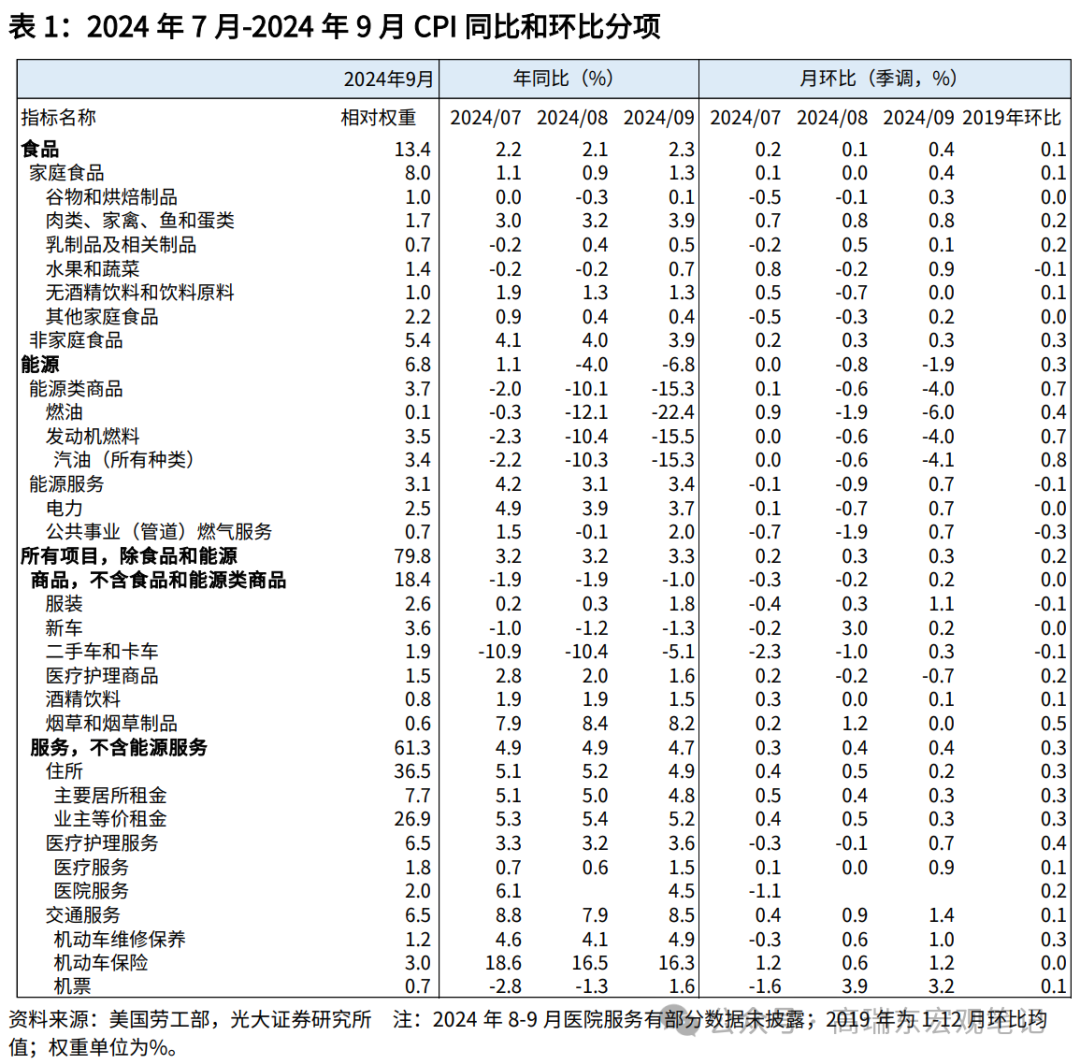

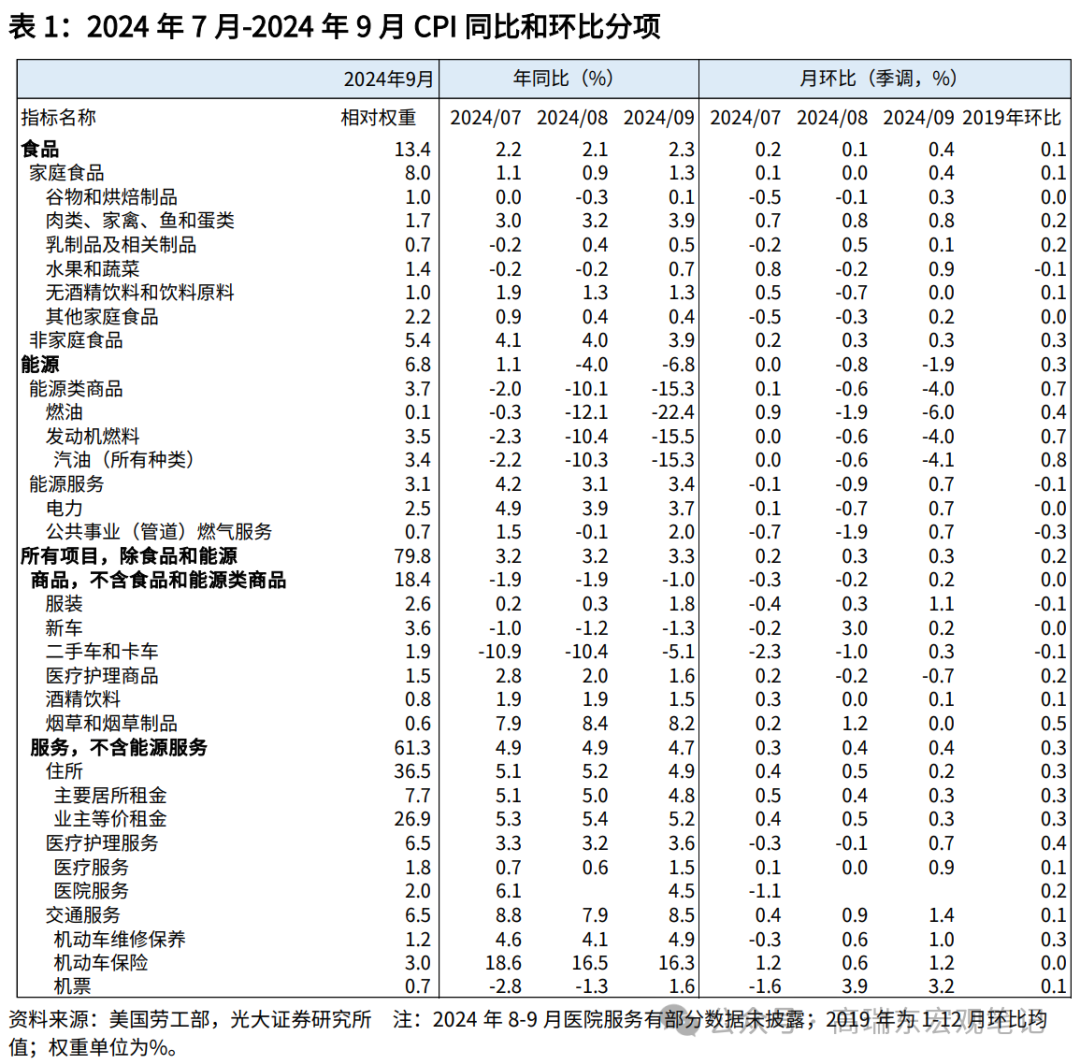

1)9月美国CPI同比+2.4%,前值+2.5%,市场预期+2.3%;2)季调后CPI环比+0.2%,前值+0.2%,市场预期+0.1%;3)核心CPI同比+3.3%,前值+3.2%,市场预期+3.2%;4)季调后核心CPI环比+0.3%,前值+0.3%,市场预期+0.2%。

核心观点:

9月受能源价格下跌、高基数因素影响,美国通胀同比读数继续回落,但食品、核心商品、医疗和交通服务价格呈现不同程度的反弹,超出市场预期。从市场表现来看,超预期的美国通胀数据发布后,降息预期不降反升,主要受同期公布的首次申请失业金人数在飓风影响下超预期回升有关。

短期来看,由于通胀数据较前期已有明显回落,美联储决策的重心已经转向劳动力市场,尤其是近期飓风冲击下,或继续降息进一步呵护劳动力市场。但从中期来看,美国去通胀进程仍在反复,通胀进一步回落难度较大,尤其是在降息推动下需求重启会带来部分通胀压力,基于此,美联储仍要在稳定劳动力市场和控制通胀之间寻求平衡,这表明未来降息步伐或将放缓,降息路径仍存在不确定性。

风险提示:美国经济超预期回落;地缘政治形势超预期演变。

一、9月美国CPI超预期,通胀粘性仍在

9月,美国通胀同比读数延续回落,环比增速持平于上月的+0.2%,同比增速自上月的+2.5%降至+2.4%,高于市场预期的+2.3%;核心通胀小幅反弹,环比增速持平与上月的+0.3%,同比增速自上月的+3.2%升至+3.3%,也高于市场预期的+3.2%。

9月美国通胀同比读数回落主要受能源价格下跌和去年基数偏高影响,而食品、核心商品、医疗和交通服务价格呈现不同程度的反弹,超出市场预期,尽管部分受季节性因素影响,但也显示出美国劳动成本维持刚性,消费部门尚存韧性,经济软着陆概率仍大。

具体来看,9月能源价格环比增速降至-1.9%,上月为-0.8%,主要受前期市场担忧四季度OPEC+增产带来的石油供给压力。但10月以来,由于以色列和伊朗冲突加剧,市场担忧后续以色列的打击将破坏伊朗石油生产设施,油价随之快速上涨。目前来看,这一担忧仍然存在,油价依然震荡偏强。

食品价格方面,9月环比增速升至+0.4%,高于上月的+0.1%,主要受谷物、水果蔬菜等价格上涨影响;

核心商品方面,9月服装、二手车和卡车价格上涨,9月环比增速分别升至+1.1%、+0.3%,上月分别为+0.3%、-1.0%;

住房价格方面,9月环比增速降至+0.2%,回归到正常水平,但此前两个月住房环比增速分别反弹至+0.4%、+0.5%,考虑到前期房价上涨的滞后影响尚在,住房通胀能否持续放缓仍需要进一步观察;

医疗护理服务价格环比增速升至+0.7%,上月为-0.1%,与9月份医疗需求增加有关;交通服务价格环比增速升至+1.4%,上月为+0.9%,连续三个月回升,其中,机动车保险、机动车维修保养、机票价格上涨,与劳动力成本仍处在高位、服务业需求回升有关。同期,9月ISM服务业PMI指数也大幅升至54.9,高于预期的51.7和前值51.5,显示服务业景气度的改善。

二、美国去通胀进程反复,降息步伐或将放缓

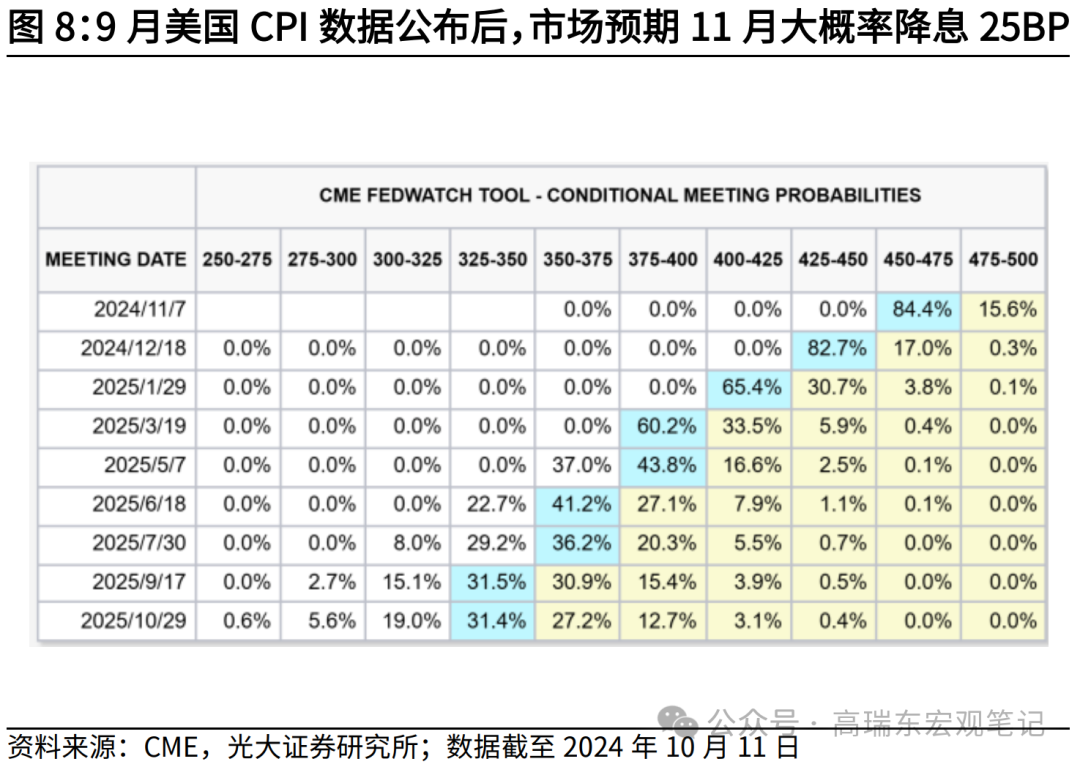

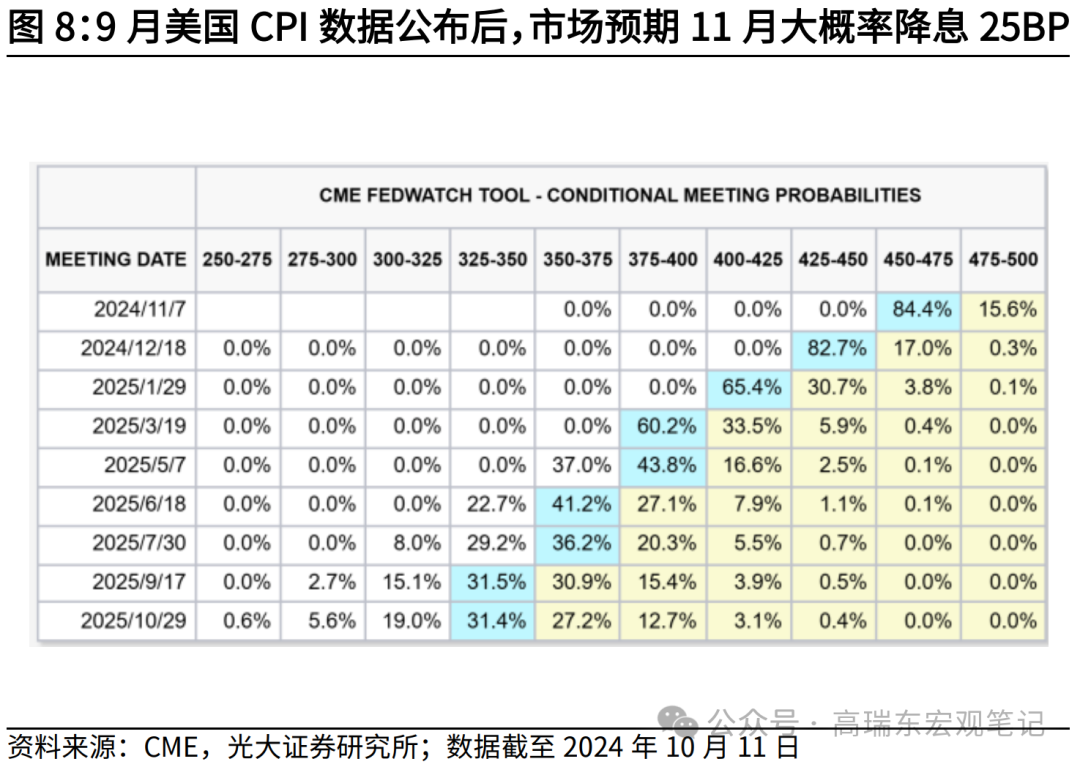

从市场表现来看,超预期的美国通胀数据发布后,降息预期不降反升,主要受同期公布的首次申请失业金人数在飓风影响下超预期回升有关。根据CME FedWatch,市场预计11月降息25BP的概率升至84.4%,前一日为80.3%;预计12月进一步降息25BP的概率升至82.7%,前一日为79.1%。

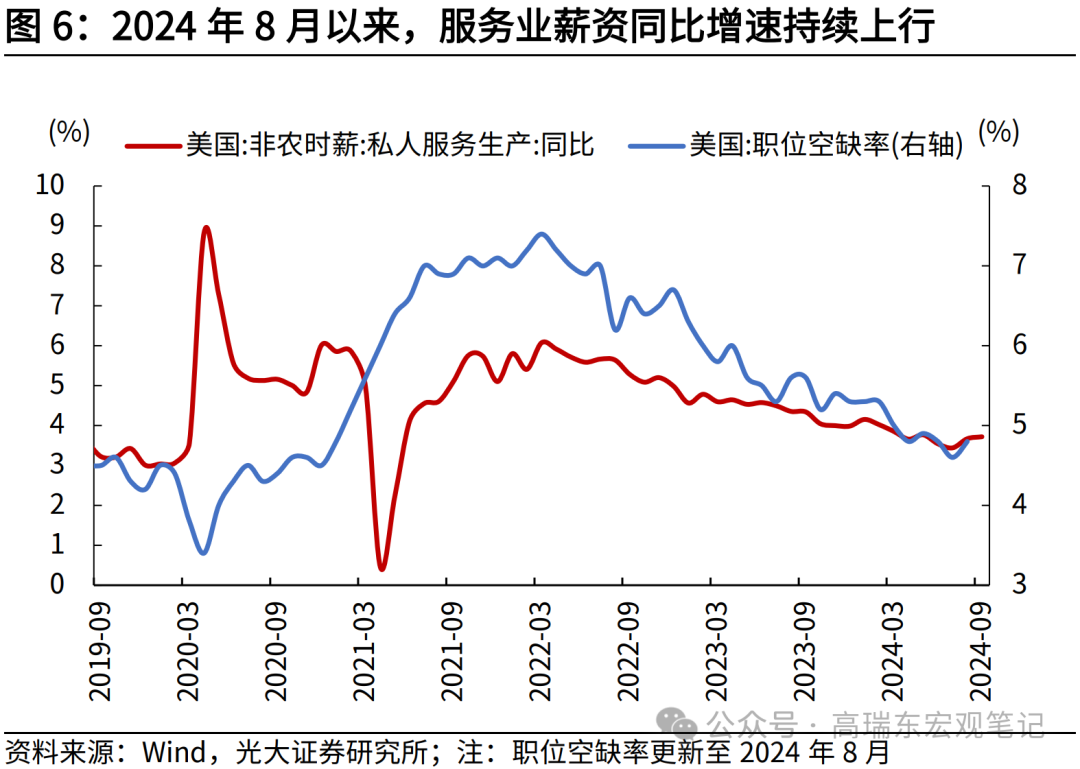

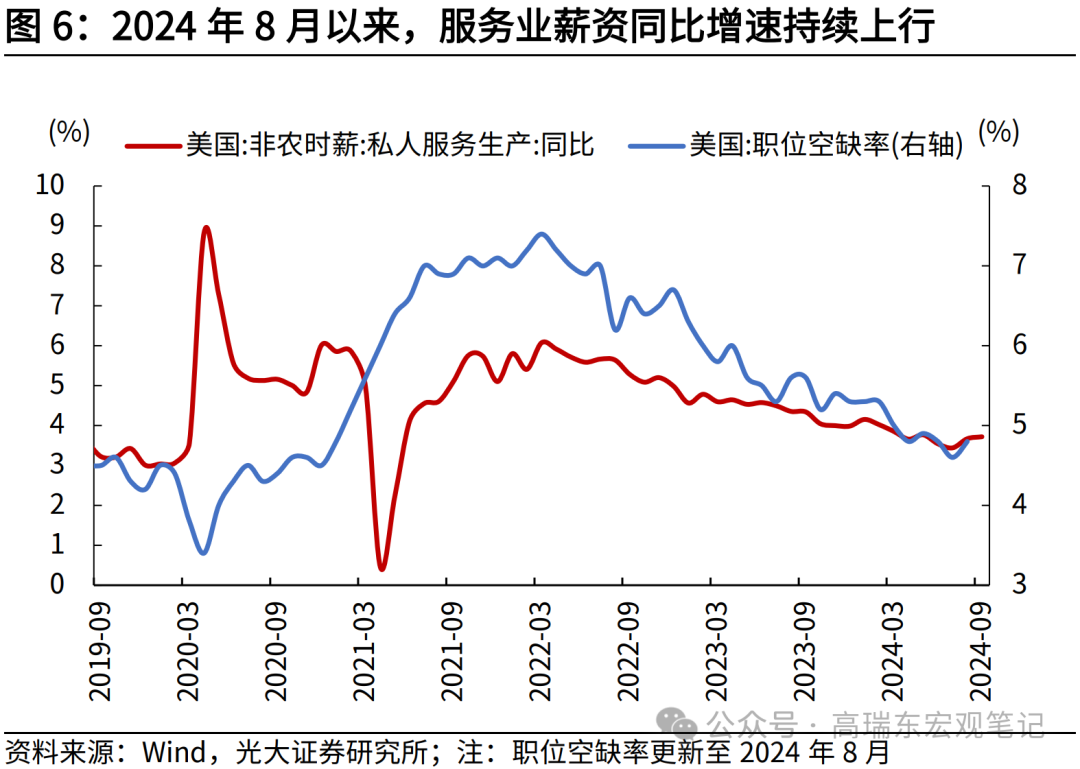

向前看,美国通胀能否持续下行存在不确定性,四季度或面临部分上行压力。一是,中东地缘冲突加剧,油价上行风险尚未消除;二是,8月以来美国薪资同比增速小幅抬头,叠加降息后带来的利率成本下行、财富效应支撑,服务价格仍然存在粘性。

我们认为,短期来看,由于通胀数据较前期已有明显回落,美联储决策的重心已经转向劳动力市场,尤其是近期飓风冲击下,或继续降息进一步呵护劳动力市场。

但从中期来看,美国去通胀进程仍在反复,通胀进一步回落难度较大,尤其是在降息推动下需求重启会带来部分通胀压力,基于此,美联储仍要在稳定劳动力市场和控制通胀之间寻求平衡,这表明未来降息步伐或将放缓,降息路径仍存在不确定性。

三、风险提示

美国经济超预期回落;地缘政治形势超预期演变。